ถ้าเน้นเอาแบบปลอดภัยสุดๆ พวกเราอาจจะมองว่าการลงทุนที่ดีที่สุดสำหรับเป้าหมายระยะสั้น คือการเลือกลงทุนแต่สินทรัพย์ที่ผลตอบแทนมีการรับประกันแน่นอนเท่านั้น เช่นเงินฝากประจำ, กองทุนตลาดเงิน ซึ่งก็เป็นอะไรที่เหมาะสมอยู่ถ้าเป้าหมายมันเป็นเป้าหมายที่สั้นมากๆ แต่ถ้าเป้าหมายมีระยะเวลาเกิน 1-2 ปีแล้วละก็มันจะเริ่มไม่ดีละ เพราะมูลค่าของเงินเราจะเริ่มโดนเงินเฟ้อบั่นทอนไป ดังนั้นวันนี้เดี๋ยวเราจะมาพูดถึงการลงทุนที่เหมาะสมสำหรับเป้าหมายระยะสั้นและกลางกัน

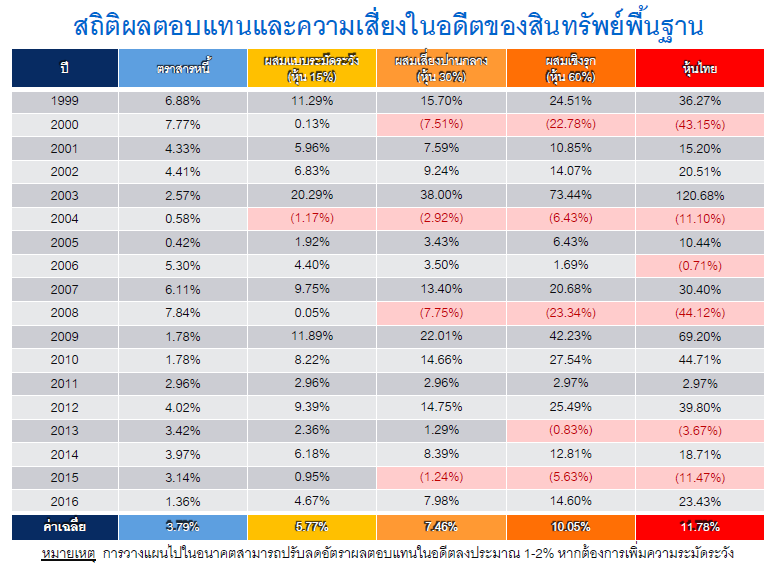

ต้องเข้าใจก่อนว่า การลงทุนด้วยระยะเวลาสั้นยิ่งสั้น มันก็ยิ่งมีโอกาสที่ผลตอบแทนจะแกว่งได้มาก อย่างสมมติถ้าสังเกตดูตารางข้างล่างนี้

สังเกตตรงผลตอบแทนหุ้นไทย ถึงแม้ว่าในระยะยาวแล้วเฉลี่ย 18 ปีที่ผ่านมา เราจะได้ผลตอบแทนเฉลี่ย 11.78% ต่อปี ซึ่งโดยปกติผลตอบแทนของตลาดหุ้นไทยในระยะยาวเกิน 10 ปีขึ้นไปมันก็อยู่ประมาณนี้ 10-12% แล้วแต่ช่วงปีที่วัด แต่ถ้าดูละเอียดลงไปในแต่ละปีย่อยมันจะมีการแกว่งรุนแรงมาก แทบไม่มีปีไหนได้ผลตอบแทนเท่าค่าเฉลี่ย ถ้าสมมติเราลงทุนระยะสั้นแค่ปีเดียว เราอาจจะไปเจอปี 2000 หรือ 2008 เปรี้ยงเข้าไปมูลค่าพอร์ตเราหายไปเกือบครึ่ง หรือถ้าเราโชคดีเจอปี 2003 หรือ 2009 มูลค่าพอร์ตเรานี่โตพรวดดูเซียนสุดๆ การลงทุนระยะยิ่งสั้นผลตอบแทนมันจะยิ่งขึ้นกับโชค ต่อให้เป็นตราสารหนี้ก็มีแกว่งอยู่ดีถึงแม้ว่าจะแกว่งรุนแรงน้อยกว่ามากก็ตาม

แล้วถ้างั้นสำหรับเป้าหมายที่มีระยะเวลาลงทุนไม่นานจะลงทุนยังไงดี

-

อาจจะมีหุ้นอยู่ในพอร์ตบ้าง แต่ไม่ควรลงทุนในหุ้นเป็นสัดส่วนหลักของพอร์ต

ยิ่งเป้าหมายยิ่งใกล้ เราควรมีหุ้นในพอร์ตยิ่งน้อย เพราะอย่างที่เห็นว่ามันแกว่งรุนแรงมาก โดยส่วนตัวแนะนำว่าสมมติเป้าหมายเรามีเวลาให้ลงทุน 10 ปี ตอนปีแรกๆอาจจะมีสัดส่วนหุ้นซัก 50% ได้ แต่พอเริ่มเหลือ 4-5 ปี ก็ควรทยอยลดสัดส่วนของหุ้นให้เหลือน้อยลงอาจจะเป็น 20% พอ ถ้าเหลือปีลงทุนแค่ปีเดียว หุ้นก็อาจจะ 0% เลยก็ได้

-

สำหรับเป้าหมายระยะสั้น (ระยะเวลาลงทุนไม่เกิน 2 ปี)

ถ้าระยะเวลามันสั้น เน้นให้ความสำคัญกับความชัวร์ดีกว่าเน้นผลตอบแทนสูง ถึงแม้ว่าตอนนี้ผลตอบแทนดอกเบี้ยบัญชีออมทรัพย์จะต่ำมาก แต่ก็ดีกว่าไปเสี่ยงเพราะเราใกล้จะต้องใช้เงินแล้ว โดยปกติแนะนำให้ลงทุนในอะไรพวกที่ใกล้เคียงเงินสดแบบนี้

-

บัญชีเงินฝาก

-

บัญชีเงินฝากประจำ

-

กองทุนรวมตลาดเงิน

-

สำหรับเป้าหมายระยะกลาง (ระยะเวลาลงทุน 3-10 ปี)

ถ้าระยะเวลามันพอมีแบบนี้เราถึงน่ามาคิดว่าจะทำไงให้ได้ผลตอบแทนดีขึ้น ตอนนี้เราสามารถเสี่ยงได้มากขึ้น เราอาจจะเข้าไปลงทุนในตราสารหนี้ระยะยาวที่ผลตอบแทนสูงกว่าพวกที่ใกล้เคียงเงินสด แล้วถ้าสมมติระยะเวลาเรามีนานหน่อยค่อนไปทางใกล้ๆ 10 ปี เราอาจจะสมควรเติมสัดส่วนของหุ้นเข้าไปด้วย

ถ้าเรามีเวลามากกว่า 2 ปี แต่น้อยกว่า 5 ปี

ก็ยังควรจะเน้นปลอดภัยอยู่ แนะนำให้เน้นลงทุนในกองทุนตราสารหนี้เป็นหลัก กองทุนตราสารหนี้บางปีก็อาจจะมีขาดทุนได้ แต่ก็ปกติจะแค่เล็กน้อยเท่านั้น และโดยรวมจะกำไร เหมาะกับระยะเวลาลงทุนของเรา สินทรัพย์ที่ควรลงทุนก็อย่างเช่น

-

พวกใกล้เคียงเงินสดทั้งหลาย (ชุดเดียวกับเป้าหมายระยะสั้นข้างบน)

-

กองทุนตราสารหนี้รัฐบาลระยะสั้น

-

กองทุนตราสารหนี้ระยะสั้น

-

กองทุนตราสารหนี้ระยะกลาง

ตัวอย่างเช่น อาจจะจัดพอร์ตอะไรประมาณนี้

20% พวกใกล้เคียงเงินสด

40% กองทุนตราสารหนี้ระยะสั้น

40% กองทุนตราสารหนี้ระยะกลาง

ถ้าเรามีเวลาตั้งแต่ 5 ปีถึง 10 ปี

อาจจะมีตราสารทุนเข้ามาปนบ้าง โดยเฉพาะถ้าระยะเวลาลงทุนค่อนไปทาง 10 ปี แต่ถึงยังไงก็ควรจะมีพวกตราสารหนี้ระยะสั้นไว้พอสมควร สินทรัพย์ที่ควรไปอยู่ในพอร์ตมี

- พวกใกล้เคียงเงินสดทั้งหลาย (ชุดเดียวกับเป้าหมายระยะสั้นข้างบน)

- กองทุนตราสารหนี้รัฐบาลระยะสั้น

- กองทุนตราสารหนี้ระยะสั้น

- กองทุนตราสารหนี้ระยะยาว

- กองทุนผสมหุ้น 20-30%

- กองทุนผสมหุ้น 50%

- กองทุนหุ้นบริษัทขนาดใหญ่ (แต่มีอย่าเยอะ)

อาจจะจัดพอร์ตประมาณนี้

20% พวกใกล้เคียงเงินสด

20% กองทุนตราสารหนี้ระยะสั้น

40% กองทุนตราสารหนี้ระยะยาว

20% กองทุนดัชนีหุ้น SET 100

โดยปกติผมก็จะแนะนำประมาณนี้ครับ อย่าลืมว่าสำหรับเป้าหมายระยะสั้นกับกลาง ความปลอดภัยมาก่อนผลตอบแทนที่สูงเพราะเราไม่ได้มีเวลาเยอะสำหรับแก้ไขข้อผิดพลาดหรือรอให้ตลาดฟื้นตัว แต่ก็ไม่ใช่ว่าเอาแต่ปลอดภัยอย่างเดียวจนมูลค่าเงินโดนเงินเฟ้อกินหมดครับ